La teoría monetaria moderna (TMM), popularizada en los últimos meses por la estrella emergente del Partido Democrático de EE.UU. Alexandria Ocasio-Cortez, se ha convertido en una de las tesis económicas más discutidas en la actualidad.

Pocas teorías han provocado tantas críticas tanto entre la derecha como en la izquierda, hasta tal punto que estas culminaron en una propuesta de cuatro senadores estadounidenses para denunciarla oficialmente, un hecho sin precedentes en la historia de la disciplina.

El planteamiento

Pese a la complejidad del debate en torno de la TMM y la existencia de varias escuelas, se puede distinguir una serie de postulados básicos compartidos por la mayoría de sus partidarios.

En resumen, la idea central consiste en que en el mundo de hoy, después del abandono del patrón oro, un Estado soberano puede emitir su divisa sin correr el riesgo de quedarse sin dinero.

Controlando las casas de moneda, los gobiernos pueden imprimir la cantidad de dinero necesaria para financiar los gastos públicos, inyectar recursos en la economía y retirarlos después en forma de impuestos.

Precedentes históricos

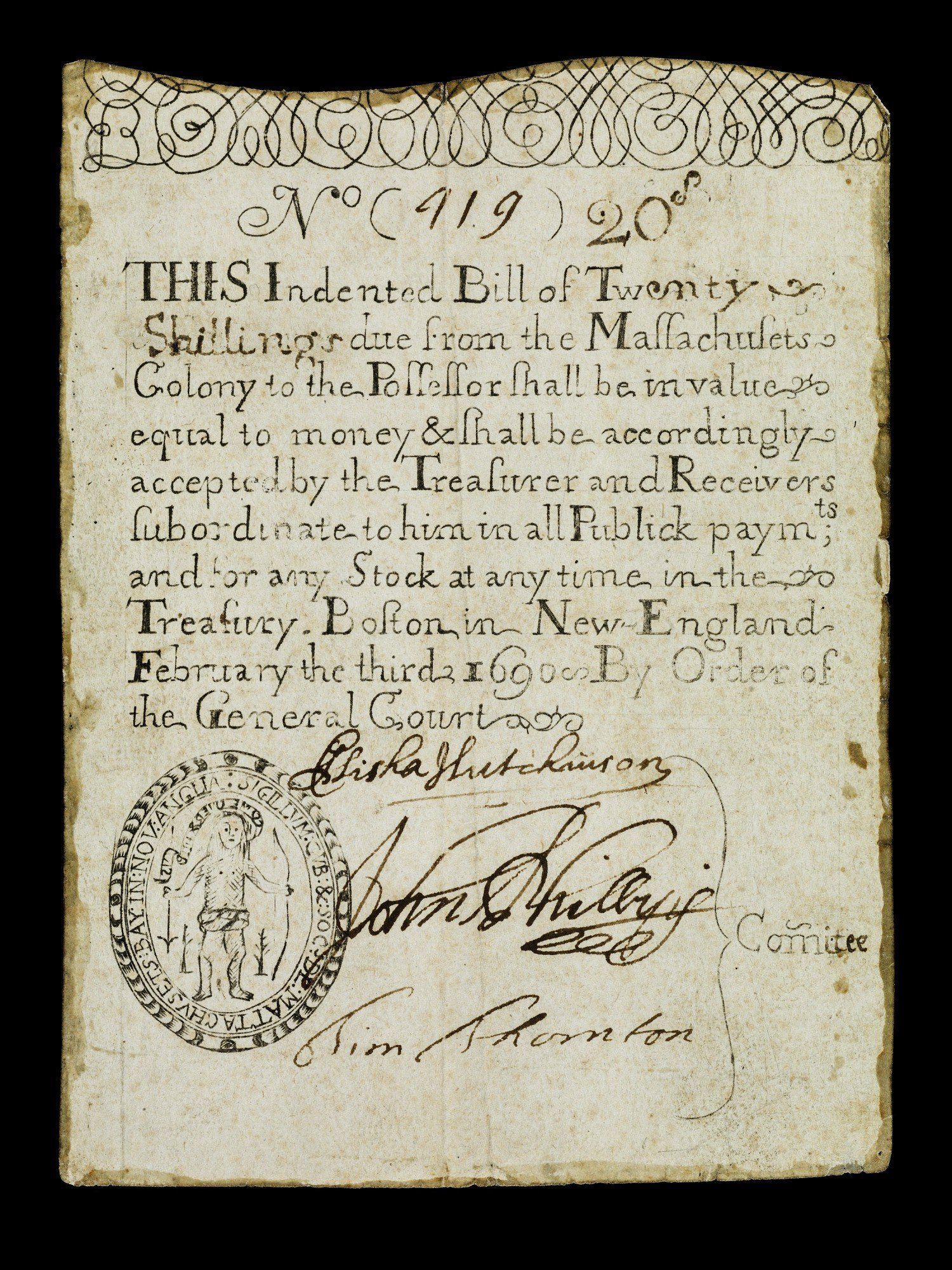

Probablemente, la primera aproximación a los postulados de la TMM se produjo con el nacimiento del primer dinero fíat —es decir, divisa sin valor intrínseco— emitido por la colonia británica de Massachusetts a finales del siglo XVII, explica el historiador Stephen Mihm.

En 1689, esta pequeña comunidad se enfrentó con la necesidad de pagar a los soldados regresados de una expedición en territorios franceses. A pesar de disponer de muchos activos no líquidos, les faltaban monedas de metal, el único medio de cambio de aquella época.

En respuesta, un comité de ciudadanos prominentes decidió crear sustitutos del dinero, imprimiendo el año siguiente un número de billetes cada de los cuales debía equivaler a 20 chelines de plata.

A pesar de la sorpresa que causó en un primer momento la idea, el dinero de papel no perdió su valor y quedó circulando dentro de los límites de Massachusetts. Sin embargo, iniciativas similares en otras colonias no tuvieron tanto éxito y perdieron valor por efecto de la inflación.

Respuesta a la inflación

Según Mihm, fueron las políticas fiscales de las colonias las que provocaron la inflación de sus divisas fíat: "Una cosa es crear dinero a través de los gastos del Gobierno. Pero algunas colonias olvidaron aumentar los impuestos lo suficiente para sacarlo de la circulación", explica.

Sintetizando la historia de Massachusetts, el experto afirma que la experiencia de la entonces colonia norteamericana podría repetirse hoy día: "La TMM podría funcionar, pero su éxito dependería en última instancia de la voluntad de destruir el dinero a través de los impuestos, y no solo de crearlo mediante el gasto [público]".

Los economistas Thomas Fazi y Bill Mitchell, unos de los más influyentes teóricos de la TMM, explican que los impuestos son una medida necesaria, advirtiendo al mismo tiempo que deben servir no solo para sufragar el presupuesto, sino para reducir el poder adquisitivo del sector no gubernamental, frenando así la inflación.

Además, un sistema progresivo de impuestos ayudaría a disminuir la desigualdad social, señalan los investigadores.

Más aún, advierten que, hoy en día, técnicamente, los impuestos no sirven para financiar los gastos.

"Los Gobiernos emisores de divisa […] primero gastan —el Banco Central simplemente acredita las cuentas bancarias pertinentes para facilitar los requisitos de gasto del Tesoro— y después recaudan los impuestos. Por lo tanto, los impuestos no financian el gasto. La emisión de la deuda no aumenta la capacidad de gasto de un Gobierno de este tipo", sostienen.

Pleno empleo

Aparte de las medidas fiscales, uno de los instrumentos de estabilización de los precios sería la creación de puestos de trabajo garantizados en el sector público.

La idea, que se conoce en EE.UU. como iniciativa de garantía federal del trabajo, no es nueva y tiene sus raíces en propuestas enunciadas por primera vez a principios del siglo XX. Esta contempla que cada ciudadano pueda aspirar a un puesto en el sector gubernamental o no lucrativo con un salario fijo (establecido generalmente en torno a los 1.500 dólares).

Por un lado, el pleno empleo serviría como un estabilizador ante el aumento de la inflación, del mismo modo que ahora hace el desempleo, que, según la teoría económica ortodoxa, debería oscilar entre 4 % y 6 % para no acelerar la subida de precios.

"La redistribución de la mano de obra desde el sector de la inflación al sector de los precios fijos garantizaría la estabilidad de los precios y evitaría un costoso desempleo masivo", opinan Fazi y Mitchell.

Por otro lado, la iniciativa podría reducir significativamente la desigualdad social, agregan otros defensores de la TMM como Mark Paul, William Darity y Darrick Hamilton.

¿Y el déficit y la deuda?

Actualmente, la mayoría de los gobiernos trata de evitar el incremento de sus déficits presupuestarios para no aumentar la deuda pública. En la lógica ortodoxa, tienen razón: de lo contrario, tendrían que gastar una parte cada vez mayor de sus finanzas en pagar los préstamos.

Por su parte, la TMM defiende que se trata de una confusión resultante de una analogía totalmente errónea entre Estado y hogar. Mientras una familia tiene que recibir divisas para poder pagar sus deudas, los gobiernos soberanos, "técnicamente hablando, pueden crear la moneda de la nada si es necesario", escriben Mitchell y Fazi.

De este modo, la deuda pública sería innecesaria, ya que el Estado podría cubrir el déficit simplemente imprimiendo la suma necesaria. Si por alguna razón tomara presatado dinero, o lo hubiera hecho en el pasado, también podría devolverlo con la divisa recién creada.

Mientras, los gobiernos venden obligaciones para mantener las tasas de interés para la economía privada a niveles altos.

"Cuando el Gobierno gasta, […] eso añade más dinero a las cuentas bancarias privadas y aumenta la cantidad de 'reservas' (efectivo que el banco ha almacenado sin prestarlo) en el sistema bancario. Las reservas generan una tasa de interés muy baja, disminuyendo las tasas de interés en general. Si la Reserva Federal las quiere más altas, venderá bonos del Tesoro a los bancos", explica un artículo del portal Vox citando un reciente manual de macroeconomía escrito por otros tres propulsores de la TMM, William Mitchell, Randal Wray y Martin Watts.

No obstante, las tasas de interés altas no son necesarias ni deseables desde la perspectiva de la TMM.

"Nuestra posición preferida es una tasa natural de cero y ninguna venta de bonos. Luego, permitir que la política fiscal haga todos los ajustes. Así es mucho más limpio", escribió Mitchell en su blog en 2009.

¿Qué significa para la política?

Generalmente, la TMM se asocia con la política de izquierda. En EE.UU., donde surgió, ha sido defendida abiertamente por Ocasio-Cortez, mientras que el senador demócrata Bernie Sanders, uno de los favoritos de la campaña presidencial de 2020, recibió asesoramiento sobre el tema de Stephanie Kelton, una de los economistas defensores de la teoría más influyentes.

Ciertamente, la TMM presenta una herramienta para superar los obstáculos financieros que impiden poner en marcha los programas de grandes gastos propuestos por los políticos progresitas estadounidenses, desde el 'Medicare for All' de Sanders hasta el 'Green New Deal' de Ocasio-Cortez.

En la zona euro, que corre el riesgo de quedar atrapada en una espiral de 'japonificación' —combinación de crecimiento pequeño con baja inflación— las ideas de la TMM no han recibido hasta ahora una encarnación política. No obstante, el periódico más importante de Alemania, Süddeutsche Zeitung, prevé que su influencia aumente en el futuro, mientras que el diario español El Economista expresa preocupaciones acerca de que la idea pueda ser adoptada por los llamados movimientos 'populistas'.

Con todo eso, el economista Milton Ezrati indica que "la TMM no es tan de izquierdas como algunos parecen pensar", señalando que tiene mucho en común con la economía monetaria convencional, incluso con la economía de oferta promovida en EE.UU. durante la Presidencia de Ronald Reagan.

Fría recepción

En lo que toca a la comunidad académica, la teoría es criticada no solo por las corrientes dominantes, sino también por economistas que se consideran, o son, de izquierdas.

"Los de la TMM se equivocan al creer que la única pregunta que hay que hacerse sobre el déficit presupuestario es si proporciona la cantidad correcta de demanda agregada; la financiabilidad también importa, incluso con el dinero fíat", sostiene Paul Krugman, uno de los principales representantes de la teoría keynesiana —de la que deriva la TMM— galardonado por el premio Nobel en 2008.

Otro keynesiano prominente, Kenneth Rogoff, fue más allá y tildó la propuesta de "disparate monetario moderno".

Por su parte, el economista marxista Rolando Astarita afirma que la "receta milagrosa" de la TMM, que consiste en el circuito Estado—dinero— Estado, no funciona porque no toma en cuenta la producción.

"El problema con este circuito es que pasa por alto que la inyección del dinero implica la compra de bienes, y por lo tanto, la producción de esos bienes", dejando el mecanismo de la extracción de la plusvalía —y, por lo tanto, de la explotación capitalista— intacto, argumenta el experto.

Como resultado, "ha habido una caída de la plusvalía de la que se apropia la empresa por la sencilla razón de que la misma se destina a pagar un impuesto de igual monto que el subsidio concedido. No hay manera de que por esta vía puedan aumentar, de forma duradera, el empleo, ni la producción de bienes materiales", concluye.