La crisis económica de 2008, la posterior recesión mundial y los problemas de liquidez del sistema bancario. Este era el escenario perfecto para crear una nueva divisa virtual encriptada que permitiera a los usuarios realizar transacciones más justas y seguras. Y así nació bitcóin, la criptomoneda sin propietario y sin control por parte de ningún organismo internacional, cuyo valor por unidad ha pasado de los 10 dólares en 2012 a los 2.700 actuales.

Yaiza Rubio y Félix Brezo, directores del primer postgrado universitario que se ofrece en España sobre este tema y autores del libro 'Bitcoin: la tecnología Blockchain y su investigación', han charlado con RT sobre el funcionamiento de la criptomoneda, que ya ha revolucionado los sistemas de pago.

RT: Para hablar de bitcóin es necesario hablar de la tecnología que lo sustenta, ¿qué el el 'blockchain' o la cadena de bloques?

Y.R.: El 'blockchain' es una base de datos descentralizada en la que todos los nodos de la red tienen almacenado el histórico de las transacciones. Es decir, esa información está diversificada, por lo que alterar cualquier información es prácticamente imposible. Por eso, desde el punto de vista de la seguridad, es mucho mejor que cualquier sistema centralizado. Cada ordenador conectado a la red, con el software necesario, contiene la misma información que otro y no responde a un servidor central.

RT: ¿Quién puede crear estas monedas?

F.B.: Cualquier persona puede crear una criptodivisa. De hecho, hay plataformas de Internet que lo permiten. El problema es hacer fiable y confiable al resto de personas esa criptodivisa. Se trata de un sistema de confianza en el que cualquier persona puede crear una moneda, pero si la gente no confía en esa moneda, evidentemente no va a servir de nada.

Nosotros siempre décimos lo mismo. Un bitcóin vale lo que está dispuesto a pagar el mercado por él, que actualmente son alrededor de los 2.700 dólares por unidad. Aquí no hay ningún sistema centralizado que establezca el precio de la criptodivisa. Es la ley de la oferta y la demanda.

Lo importante es que la gente que invierta en una criptodivisa, mire si esa moneda puede cambiarse por otra divisa. Para ello, tienen que existir plataformas de intercambio. Ese fue precisamente el problema que tuvo ether en el pasado, que no existían plataformas de intercambio que permitiesen cambiar los ethers a dólares o euros.

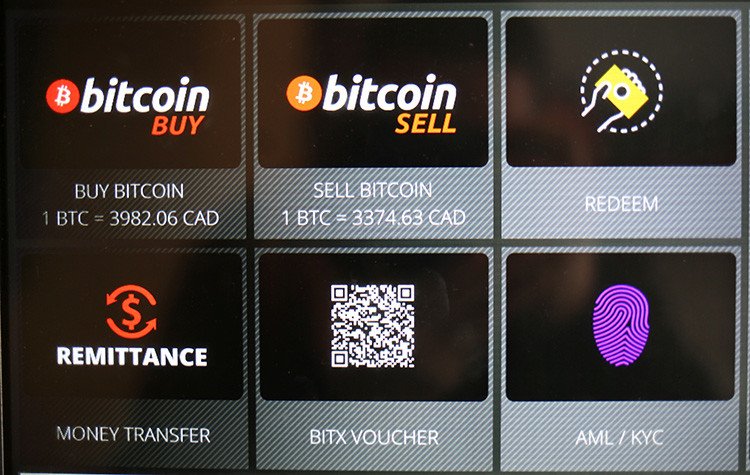

RT: ¿Y cómo compramos bitcoines?

Y.R.: Hay diferentes vías para adquirir bitcoines. La principal forma de adquirirlos y entrar en esta economía es a través de las denominadas pasarelas de intercambio. Es decir, hay una serie de plataformas que te permiten comprar bitcoines a cambio de dólares, euros e incluso otras criptodivisas.

También puedes quedar con una persona físicamente y hacer ese intercambio. Hay por ejemplo una plataforma llamada localbitcoins.com en la que puedes quedar con gente que está cerca de tu entorno, le das el dinero en euros o en dólares, por ejemplo, y físicamente esa persona te hace la transferencia a la dirección de bitcóin que tú le indiques.

Y luego está la forma tradicional, que es la que se denomina 'minado' de bitcoines, que probablemente muchas personas hayan escuchado hablar de ella. Se trata de generar bitcoines utilizando la capacidad de cómputo, es decir, la capacidad de procesar información que tenga un equipo. El problema es que actualmente no compensa hacerlo con un ordenador tradicional, ya que hay sistemas que utilizan ese proceso de generación de minado de bitcoines que son mucho más eficientes.

RT: ¿Y cómo se hace ese 'minado' de bitcoines?

Y.R.: La 'minería de bitcoines' es un proceso de generación y reparto de las divisas que viene definido en el protocolo. Cada vez que tú quieres hacer una transacción en bitcoines, esa transacción se notifica a los nodos que forman parte de la red de bitcoines. Pero esa transacción no se hace válida hasta que alguien, llamado 'minero', no la añade a la cadena de bloques de bitcóin.

Es por eso que hablamos de la tecnología de cadena de bloques. Nosotros hacemos una transacción, la notificamos al resto de personas que están en la red de bitcóin, pero solo será válida en el momento en el que un nodo de la red es capaz de añadir esa transacción como parte de un bloque, es decir, hasta que se registre en ese 'libro contable' que conforma la cadena de bloques. Así, cada minero que es capaz de añadir un conjunto de transacciones obtiene una recompensa, que en este caso, son una serie de bitcoines de nueva generación, que se han 'minado', es decir, se han creado de la nada.

RT: Cuando se creó bitcóin, se decidió que la cantidad máxima que se iba a emitir era de 21 millones, ¿este límite sigue existiendo?

F.B.: Sí, nunca va a haber más de 21 millones de bitcoines. Así se decidió en su protocolo, donde se establecía que el proceso de minería no iba a ser indefinido, sino que la cantidad máxima iban a ser 21 millones. Evidentemente, esto tiene implicaciones económicas. Una vez que se repartan todos y no se generen más, y actualmente van ya 16 millones y medio, la divisa empezará a ser más interesante para la gente y su valor aumentará.

Hay que tener en cuenta que la cantidad de 21 millones de bitcoines no es real, porque hay mucha gente que desde que nació la criptodivisa hasta hoy ha perdido su divisa porque ha perdido sus claves privadas. Por poner un ejemplo, yo en su día tenía 40 céntimos de bitcóin que adquirí en el año 2012. Los tenía guardados, pero perdí la contraseña con la que los protegía. Al perder esas contraseñas, no los puedo utilizar. Si no los puedo utilizar, esos bitcoines van a quedarse en una cuenta a la que no voy a poder acceder nunca. Es decir, es como si no existieran, porque no van a formar parte de la economía. No van a poder utilizarse para comprar ni vender. Eso es lo que hace que el resto de bitcoines que son utilizables todavía tengan más valor.

RT: Entonces, ¿los pierdes para siempre?

F.B.: Si yo pierdo mis claves privadas, he perdido mi dinero. No lo puedo reclamar, no hay nadie a quien le pueda decir que he perdido mi contraseña. Sin embargo, hay muchas maneras de asegurar tu cartera de bitcoines. Por ejemplo, hay plataformas de intercambios, pasarelas de pago, que te pueden gestionar esas contraseñas. De esta forma, podrías recuperarlas. El problema es que muchas veces la gente no se fía de un tercero para gestionar sus claves privadas.

Uno de los grandes beneficios de bitcóin es que yo tengo el control total de mi dinero. Si yo tengo el dinero en mi banco, al final va a ser el banco quien tenga la última palabra. Sin embargo, en bitcóin, están bajo mi control total, aunque tenerlo bajo mi control total también conlleve riesgos. Al final, se trata de decidir si quieres depositar la confianza de gestionar tus claves privadas a través de un tercero o esa responsabilidad recae directamente en ti.

RT: ¿Y dónde se guarda este dinero y cómo se gestiona?

Y.R.: Puedes saber perfectamente qué cantidad de dinero tienes en cada dirección de bitcóin que hayas creado. Es muy importante tener en cuenta que la única información pública que todo el mundo puede ver es: de dónde a dónde va ese dinero y a cuánto asciende esa transferencia. Sin embargo, no puedes saber quién está detrás de esa transferencia. Es decir, solo voy a conocer la cantidad de dinero que se mueve de una dirección concreta a otra.

RT: ¿Es tan difícil saber quién está detrás de una dirección?

F.B.: Es muy difícil. Yo puedo generar ahora mismo cientos de direcciones de bitcoines en cuestión de segundos. De hecho, la recomendación es no tener almacenado todo el dineroen una única dirección, ya que cualquier error, como puede ser que te olvides de la clave privada o que alguien la obtenga a través del uso de malware, por ejemplo, hará que pierdas todo el dinero. Sin embargo, si lo tienes en más direcciones, es mucho más seguro.

RT: ¿Pero el anonimato puede dar lugar a actividades ilegales?

Y.R.: De hecho, la Unión Europea quiere poner en marcha una legislación para que las fuerzas de seguridad puedan buscar o pedir información en las casas de intercambio o las casas que están gestionando el dinero de terceros, porque está claro que en temas de malware o extorsiones, por ejemplo, tienen mucha información.

El punto de compra es el punto donde el comprador está más expuesto y es más difícil que pueda proteger su anonimato. Cuando compras criptodivisas, lo haces a través de una cuenta de paypal, una cuenta de visa, una transferencia bancaria…, donde son obligatorios los datos personales. Y es en este punto donde el regulador está intentado presionar a las casas de intercambio, para que llegado el momento le facilite información sobre qué persona compró con euros o con dólares una divisa. Una vez que estás dentro, es más fácil escabullirse y escurrir el bulto.

RT: ¿Y qué cosas se pueden comprar?

F.B.: Existe una plataforma que se llama coinmap.org en la que puedes consultar cuáles son los establecimientos que actualmente permiten la compra de servicios o productos a cambio de bitcoines. Esto respecto a los establecimientos físicos, que de momento no hay muchos, al menos en el caso de Madrid. Pero en la red hay numerosos servicios que permiten el pago en bitcoines.

RT: Pero tener una moneda que no puedes utilizar de forma más o menos frecuente, ¿no es un problema?

Y.R.: Sí, y es una de las principales barreras de entrada a bitcóin. Por ejemplo, si tú vas a una tienda a comprar naranjas y tardas 20 minutos hasta que la transacción se confirme, está claro que bitcóin no sirve para hacer compras en establecimientos tradicionales. Es decir, en una operación simple de comprar naranjas con bitcóin, no solo tienes que estar 'in situ', sino que tienes que notificar a la red que vas a hacer esa operación. Y no se hace efectiva hasta que el resto de nodos no añaden a su histórico de transacciones la operación. Una cosa es que yo notifique la transacción y otra que se añada a la cadena de bloques. Este proceso puede durar unos segundos, 20 minutos e incluso una hora.

Es cierto que este proceso se puede acortar si al hacer la transferencia yo defino una comisión. Es decir, si esa comisión yo la pongo muy alta lo que voy a conseguir es que esa operación sea añadida antes, porque esa comisión se la va a quedar la persona que la añade. Es más atractiva para los mineros, que se encargan de añadir las transacciones a la cadena de bloques.

Sin embargo, cada vez es mayor el número de personas que está interesado en que esto vaya mucho más rápido, porque es muy necesario para que la gente se anime a utilizar esta criptodivisa. El otro gran problema es precisamente la usabilidad, es decir, conseguir que esto sea más usable por las personas que no son tan técnicas.

RT: ¿Cómo puede una moneda pasar de 12 dólares en 2011 a los 2.700 actuales?

F.B.: Es muy complicado saberlo. Yo creo que es una mezcla entre las expectativas de los primeros usuarios que las empezaron a utilizar y el interés que ha ido despertando conforme a que se ha ido viendo que con esta tecnología se podía desarrollar un mecanismo de pago, de transferencias monetarias, así como otros mecanismos más complejos basados en la cadena de bloques.

Son sistemas de confianza. Es decir, los usuarios depositan su confianza en ellos y van invirtiendo. Y eso es lo que ha impulsado la moneda y, también, la mejora de todos los protocolos para, precisamente, impulsar esa moneda y que sea una alternativa. Hay mucha gente que cree en este proyecto y que ha invertido mucho dinero en esto.

Un caso reciente es el de ethereum, que ha pasado de 10 dólares a principios de año a aproximadamente 320 en la actualidad. Esto no solo se debe a la especulación, sino a las expectativas que tiene la gente de lo que va a poder hacer con los ethers en el futuro.

RT: Sin embargo, habrá mucha gente que no vea esta moneda como una vía para comprar o hacer transacciones, sino para especular.

Y.R.: Aquí tenemos que asumir que intentar beneficiarse de todas las fluctuaciones del mercado es legítimo. Y también tenemos que asumir que esa especulación, ese proceso de inversión, nos puede salir mal. Nosotros podemos apostar por una divisa que hoy puede valer 10 y mañana 5. Es decir, que si hoy tenemos 1.000 euros, mañana tendremos 500. No podemos controlar los factores externos que determinan las fluctuaciones y la evolución de estas criptodivisas.

RT: ¿Cuál es el futuro de esta moneda?

F.B.: Más que como monedas deberíamos empezar a pensar en la cadena de bloques como tecnología, como herramienta para dar soporte a casos de uso que sin ella no sería posible. Bitcóin es el primer exponente que nos ha mostrado un uso práctico del concepto de cadena de bloques.

En este caso, ha sido para establecer operaciones de pago, pero la cadena de bloques no tiene porque utilizarse solo para registrar un histórico de transacciones, se puede utilizar para muchas cosas más, como ejecutar código en cada uno de los nodos o intercambiar cualquier otro tipo de activos.

Luego, si nos referimos al sistema monetario, no tiene mucho sentido que los gobiernos estén obviando esta realidad. En cualquier revolución tecnológica del mundo, no es lógico que los gobiernos se muestren reacios, sino que deben saber qué decisión deben tomar al respecto. Entiendo la posición de los gobiernos que dicen que, si se está produciendo una compra-venta de servicios, piensen que esto genera un rendimiento económico y haya que introducir algún tipo de impuesto. Pero lo que no se puede hacer, es obviar lo que está pasando.

María Jesús Vigo Pastur